零八年的美国金融危机血流成河,当几乎所有人损失惨重,甚至倾家荡产。但那一部分大空头们发了横财,很多朋友对他们如何做空房地产,如何发财的事情感兴趣。

今天就讲一讲这帮空头们如何敛财。

二零零零年三月,美国联邦政府诉微软垄断案,微软败诉。以此为导火索,美国股市泡沫破灭,从此打开了一场长达七年的房产牛市。

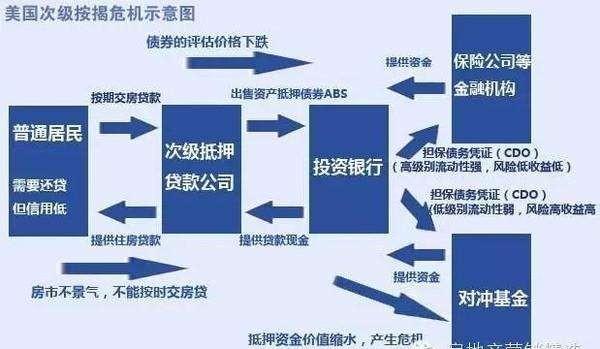

有一天汤米也来到银行贷了一百万,用来买房,跟银行约定三十年付清,连本带息还一百五十万。如果在中国这个故事就讲完了,老美的故事还在继续。银行想着他们未来三十年还要还过一百五十万呢,但我可不想等三十年。于是银行就把这份权利以一百一十万的现金卖给了金融机构 ,同时跟金融机构说以后三十年收账,我帮你去向汤米要,但如果说要不回来,你也要认栽。

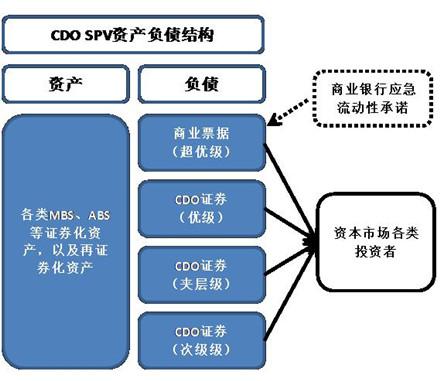

别说这个创意好啊,对银行来说,一来转移的风险,二来及时捞了一笔十万的好处费。对金融机构来说,虽然一次性拿出去一百一十万,但三十年总共赚了四十万。而且还有人来帮我催账呢,于是一时拔地而起了两家金融机构,房利美和房地美。在二零零七年次贷危机爆发前夕,他们向银行 买了四点四万亿美元的合约。我们叫它MBS,不过房利美和房地美也不是什么高大上的角,他们背后干起了中介。

他从银行手里买来的大量MBS转手卖给了全世界。包括政府银行、对冲基金、保险公司、养老金、个人投资者等等。这个故事如果倒着讲倒是挺有趣。远在中国的小明发现美国的房地产真的很火,但发现手里就一万美金,连个厕所都买不起。于是他就把钱给了对冲基金,对冲基金又把钱给了房利美。房利美把小明的一万给了银行。银行把小明的一万寄给了汤米,他们也拿着小明的钱买房,享受的旭日阳光。

这之后有钱的小明依然搬着砖,没钱的汤米却依然在享受人生。整个环节看似很完美,但有个巨大的前提,那就是汤米永远不违约。如果有一天他们包个二奶,享受多人运动后被公司清退出合伙人变成穷屌丝了,这房贷还不上怎么办?另外还有一个细节是,同样是一份价值为一百万,为期三十年的MBS应该如何定价呢?总不可能统一卖一百一十万吧。于是评级机构应运而生。

穆迪、惠誉、标准普尔成为美国最大的三大评级机构。他们以这些MBS背后贷款人的原始资料为依据,对每一份MBS进行AAA级、A级、B级、垃圾级、的评级好让每一份MBS都有一个合理的定价。由于房利美和房地美有国企成分,政府要求他们只能做AAA级的生意。但有肉就有狼,你房利美也不做的生意,花旗来做、高盛来做,雷曼来做。而且这帮银行家们预测,在如此火热的房价面前,就是找一些信用不好的人来放贷,也不会有很大的风险。因为就算遭遇违约,只要把房子收回再卖掉就可以了。

于是他们开始发放更多的次级贷,也就是为信用不好的人提供贷款。在整个产业链中,所有人都希望这笔生意能够长长久久。业主可以低息买到更多的房子,银行可以贷出去更多的钱,从而产生更多的MBS通过卖出MBS转移风险。金融机构可以买到更多的低价的MBS,从而转卖至全球评级机构,可以有更多的评级收费。全球投资人可以长期稳定获利,美国政府可以吸收更多税收和投资。

正在全球欢腾之际,空投们发现了惊天秘密。越来越多的汤米出现了越来越多拥有十套房的无产阶级汤米。越来越多的汤米只是一条狗或虚构的某个玩偶,对连狗都被允许获得贷款。空头们坚信,随着时间的推移,越来越多的汤米还不上贷款,越来越多的房子会被银行收回并变卖,从而让房价下跌。不断下跌的房价势必造成更多的断供,从而造成严重的恶性循环。届时大量的MBS将会遭遇违约,所有金融机构都会死的很惨。

在此之前全球没有做空楼市的手段,怎么办呢?

举个例子,我们坐飞机时可以买一份保险。如果飞机失事,我花十元买的保险可以赔到百万如果没有失事,我就白白损失了这十元。同样的,这批空头们在房价最火热的时候去买了很多保险,叫CDS保险,内容为我为房价可能暴跌买一份保险。如果真的跌了,你就陪我数倍的钱。当然如果涨了,我亏了保费,一场次贷危机让数百万家庭无家可归,也让全球经济金融陷入危机。但这让一部分空头们赚取了几辈子都花不完的巨额财富。